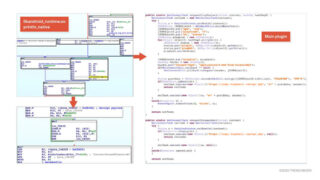

シャープは、2021年度第3四半期(2021年4~12月)連結業績を発表した。売上高は前年同期比4.2%増の1兆8940億円、営業利益は3.0%増の638億円、経常利益は93.0%増の846億円、当期純利益は72.2%増の708億円となった。また、第3四半期(2021年10~12月)の売上高は前年同期比0.4%増の6758億円、営業利益は23.2%減の248億円、経常利益は141.7%増の337億円、当期純利益は63.0%増の283億円となった。

2021年度第3四半期累計連結業績概要

シャープ 代表取締役社長兼COOの野村勝明氏は、「第3四半期累計の売上高と各利益は、いずれも前年同期を上回り、経常利益は1.9倍、最終利益は1.7倍の大幅な増益となった。第3四半期は、サプライチェーンの混乱が続いた影響もあり、営業利益が前年同期を下回ったものの、経常利益は2.4倍、最終利益は1.6倍となった。また、白物家電は、原材料価格高騰の影響があったが2桁の利益率を維持しており、ディスプレイデバイスは、モデルミックスの改善により前年同期比2.5倍の利益を計上した。第2四半期には赤字だったエレクトロニックデバイスも黒字化して、第3四半期はすべてのセグメントで黒字化した」と総括した。

シャープ 代表取締役社長兼COOの野村勝明氏

なお、原材料価格の高騰などを背景にした白物家電への価格転嫁については、「さまざまなコストダウンの取り組みを行い、吸収している。現行モデルでは価格維持を頑張りたい。新製品の投入の際に、新たな価値を提供するなかで、市場の動向を見極めながら適切な価格を設定したい」と述べた。

欧州ではテレビの高付加価値化が進展

第3四半期累計のブランド事業の売上高が前年同期比7.5%増の1兆0006億円、営業利益は6.4%減の598億円。「第3四半期のブランド事業は、海外の販売が順調に伸長しており、新型コロナウイルスの影響を受けていない2019年度第3四半期に対しても増収となっている。営業利益も第2四半期に比べると増益になっている」とした。

そのうち、スマートライフの売上高が前年同期比0.5%増の3312億円、営業利益は10.5%減の361億円。「第3四半期は白物家電事業が減収となった。欧米の調理家電やアジアのエアコン、洗濯機などは伸長したが、前年同期に国内のプラズマクラスターイオン(PCI)の販売が2倍に成長した反動により、減収になった。また、エネルギーソリューション事業で半導体不足が影響している。一方で、半導体や原材料などの価格が高騰したものの、白物家電は10%を超える高い利益率を維持している。今後も、PCI技術を中心に、安心安全の実現に向けた製品を開発していく」とした。

8Kエコシステムの売上高は前年同期比19.6%増の4250億円、営業利益は46.8%増の183億円。「第3四半期は、欧州やアジアなどでテレビが伸長。とくに欧州ではテレビの高付加価値化が進展している。また、米州や欧州でMFP事業が伸長した。さらに、シャープNECディスプレイソリューションズの連結効果があった。各事業とも順調に回復しており、サプライチェーンが混乱し、半導体価格や原材料価格が高騰するなかでも、増収増益を達成している」と述べた。

ICTは、売上高が前年同期比0.6%減の2443億円、営業利益が51.8%減の53億円。「アジアの法人向けPC事業が伸長したものの、通信事業では半導体隘路(あいろ)の影響が大きかったこと、GIGAスクール需要による国内PC事業が一服したことから減収になった。だが、PC事業、通信事業ともに、第2四半期からは増益になっている」とした。また、「Dynabookは依然として国内比率が高いため、海外事業には成長余地がある。海外展開をしっかりやっていく」と語った。

一方、デバイス事業の売上高は前年同期比0.2%減の9682億円、営業利益は前年同期比58.3%増の209億円。そのうち、ディスプレイデバイスは、売上高が前年同期比6.4%増の6586億円、営業利益が前年同期の12億円の赤字から、149億円の黒字に転換。「スマホ向け小型パネルが減少したが、車載向けやPC、タブレット向けなどの中型パネルが伸長した。全体に占める中型パネルの比率が上昇したことでモデルミックスが改善。増収増益になった」という。

エレクトロニックデバイスは、売上高が前年同期比11.9%減の3096億円、営業利益が58.4%減の60億円となった。「第2四半期は赤字となっていたが、生産の正常化によって黒字化した。だが、第3四半期期初まで、新型コロナウイルスによる生産への影響が残ったことが影響している。現在は正常化している」と述べた。

セグメント別売上高(第3四半期累計)

セグメント別営業利益(第3四半期累計)

セグメント別売上高(第3四半期)

セグメント別営業利益(第3四半期)

通期業績予想の達成に全社一丸となって取り組む

2021年度(2021年4月~2022年3月)通期業績見通しを修正した。売上高は公表値に比べて300億円減となる前年比3.9%増の2兆5200億円、営業利益は90億円減の前年比10.7%増の920億円と下方修正したが、経常利益は190億円増の前年比74.1%増の1100億円、当期純利益は90億円増の前年比59.6%増の850億円と上方修正した。

2021年度連結業績予想・配当

「第3四半期までの進捗と足もとの状況を考慮して、2021年度の通期予想を修正した。営業利益については、サプライチェーンの混乱により、半導体価格や原材料価格、物流コストなどが期初想定以上に上昇していることから下方修正した。経常利益や最終利益については、第3四半期までの実績を反映して上方修正した。厳しい事業環境は続けているが、通期業績予想の達成に向けて、全社一丸となって取り組んでいく」と話した。

また、「半導体価格や原材料価格、物流コストの上昇のマイナス影響に関しては、上期は230億円、下期は200億円程度となり、合計でマイナス430億円と見ていたが、下期は300億円弱の影響が出ると見ている。年間530億円弱のマイナス影響が出るだろう」としたほか、「これらの影響については、2022年度には、少しは良くなるだろう。だが、2022年の年内までは影響が残ると見ている」と述べた。

なお、2021年度内に予定されていたDynabookの上場計画については、2022年度中になることを報告。「Dynabookは黒字を維持しているが、業績をもう少し伸ばす必要がある」と、計画を延期した理由を述べた。また、2022年春に計画していた北米テレビ市場への再参入については、「新製品の投入も考えており、大型サイズを想定している。2022年内には再参入する」と語った。