こんにちは。

前回の投稿では、結局伝統的なマネーサプライの指標であるM2も、そこから現金通貨を差し引いたODLもあまり正確にマネーサプライの実態を反映していないことをお伝えしました。

そこで、まだ読者の皆さんからそういうご質問をいただいているわけではありませんが、少し先回りして次に来ると予想される以下のようなご質問にお答えしようと思います。

ご質問:それではいったいだれが、あるいは何がマネーサプライを決めているのでしょうか。

お答え:私は、現在アトラス投資顧問という会社で主席エコノミストを務めているジェフリー・スナイダーが長年主張してきた「ユーロダラーこそ、現代経済でマネーサプライ量を決めている最大の要因だ」という説がもっとも説得力があると思います。

imaginima/iStock

ユーロダラーはオイル(ペトロ)ダラーの拡張概念

ユーロダラーとは何かと言いますと、製商品やサービスを買った代金、投資、融資などによってアメリカから海外に渡ったけれども、アメリカに還流せずに国外に滞留している米ドルの総称です。

米ドルと言うとつい具体的な米ドル札を思い浮かべてしまいますが、ほとんどが企業同士のかなり高額のやり取りになるので、実際には紙幣や硬貨が関与することはまれで、ほぼ全面的に帳簿の上だけでやり取りされる米ドルのことです。

国外に滞留している米ドルの問題が最初にクローズアップされたのは、1970年にアメリカが貿易赤字に転落し、翌71年には「米ドルの金兌換を停止する」と当時のアメリカ大統領リチャード・ニクソンが宣言した頃のことです。

従来どおりに諸外国が35ドルを連邦準備制度に持ちこめば金1トロイオンスと交換できる状態が続けば、アメリカの金準備が激減し、米ドルの基軸通貨としての地位も揺らぐと懸念されたからです。

続いて、1973年にはイスラム圏のアラブ諸国を中心とした石油輸出国機構(OPEC)が、親イスラエル諸国への石油禁輸を通じて原油価格を従来の2~3ドルから10ドル超へと大幅な値上げに成功しました。

このとき石油を中心とするエネルギー・金属資源の豊富な埋蔵量を持つ諸国が、資源輸出によって手にした米ドルをどう使うのかが問題とされ、オイル(ペトロ)ダラーということばも生まれたわけです。

しかし、次第にアメリカに還流しない米ドルを大量に抱えているのは産油国ばかりではないことが認識されていきました。

対米貿易黒字を持つ西欧諸国や日本にも、米ドルは滞留していますし、アメリカを本拠とする多国籍企業が海外で稼いだ利益は、米国本土に持ち帰れば法人所得税を課されますが、海外に置きつづけていれば対外投資に使っているという理由で課税を免除されます。

こうして、オイルマネーよりずっと広く、海外に滞留したままの米ドル一般を指すことばとして、ユーロダラーという表現が定着したわけです。

ユーロダラーは米国内で流通しているドルより巨額

ユーロダラーが世界全体のマネーサプライ量を決定する役割を果たしていると考える最大の理由は、その流通量が米国本土内で流通している量よりはるかに大きいと推定されるからです。

世界各国の中央銀行は、自国内で流通している通貨量でさえ、正確にどこにいくらあるかを把握していません。最近中央銀行デジタル通貨を採用しようとする中央銀行は、この情報を迅速かつ的確につかんでおきたいと思っているわけです。

ましてや、外国に滞留しているし、現金通貨はほとんどなく帳簿の上だけでやり取りされている自国通貨の量がどのくらいになるかということは、どこの中央銀行でもおおまかな推測しかできないでしょう。

実際に、ユーロダラー先物取引の監督をしている国際決済銀行も、流通中のユーロダラーの総額がどの程度になるのかは不明だとしています。

でも手がかりはあります。ひとつは、あらゆる金融商品のデリバティブの想定元本の総額は、ユーロダラーを1年に何回転かさせれば支払い可能な金額になっているだろうという推定です。

もうひとつは、先進諸国の民間銀行43行からなるクリアリングハウス銀行間支払システム(CHIPS)で毎年決済されている総額は、大部分が国境を超えた取引であるため、ユーロダラーによって決済されているはずだというものです。

この2つの指標が前世紀末からどう推移してきたかを示すのが、次のグラフです。

全デリバティブの想定元本総額は最高で700兆ドルを超え、やや少なめのCHIPS取扱高でも最高では500兆ドルを超えていました。

このうちのデリバティブの想定元本は、買い手の思惑どおりの値動きがあったときだけ実際に決済され、大半は期限切れで消滅する性質のものですから、あまりユーロダラー総額に大きな影響を与えることはないでしょう。

でも、CHIPSでの決済総額は実際におこなわれた取引の積み重ねですから、大きく影響します。年率にして少なくとも300兆ドル、多いときには500兆ドルですから、ユーロダラーの流通速度が約3回転とかなり速くても100~167兆ドルのユーロダラーが存在するはずです。

最近のアメリカ国内のM2はだいたい21~23兆ドルの範囲内で動いていますから、流通速度がかなり早くても100~167兆ドル、遅ければもっと膨大な金額になるという点からも、全世界的なマネーサプライ量を決めるにあたってユーロダラーの重要性がわかります。

ほとんどの国の景況はユーロダラーに左右されている

さらに、多くの国々、とりわけ経済活動が盛んな国で、ユーロダラーが潤沢に供給されているときには好景気、絞りこまれているときには不景気になる傾向があります。

たとえば、次のグラフをご覧いただくと、アメリカの民間金融機関の融資担当重役は、融資スタンスを絞るか、緩めるかをユーロダラーの供給量に応じて決めていることがわかります。

貯蓄貸付組合危機やハイテクバブル崩壊は、アメリカ国内の経済情勢が緊迫してまずアメリカから投融資の緊縮化が始まり、それが世界に波及してユーロダラーの供給量も絞りこまれたという印象が強いです。

世間的には、2007~09年の第1次ユーロダラー危機も「サブプライムローン崩壊」とか「リーマン・ブラザーズ破綻」と呼ばれたアメリカ金融市場の波乱がもたらしたと思われがちです。

でも、実際にはその前にユーロ圏諸国の中で「ギリシャ国債だけは担保価値を低めに見る」という決定があり、ギリシャ国債を担保に資金の貸し借りをおこなっていた企業間で突然資金繰りが逼迫したのがきっかけなので、やはり第1次ユーロダラー危機と言うべきでしょう。

さらに、第2次から第4次までのユーロダラー危機は、アメリカ国内では「過熱もせず、悪化もしないちょうどいい景況が続く」という意味でゴルディロック経済と呼ばれていた時期に起きています。

2010~12年の第2次ユーロダラー危機は「地中海クラブ」とも呼ばれたギリシャ、イタリア、スペイン、ポルトガルの国債に関する破綻懸念が深刻化したことに端を発しています。

2014~15年の第3次ユーロダラー危機は、2014年にアメリカのCIA主導でウクライナの親ロシア政権を倒すクーデターが勃発した直後から、国際情勢の緊迫を懸念してユーロダラーの供給が細ったのが主な要因でした。

2016~18年の第4次ユーロダラー危機は、2016年に僅差ながら国民投票でEUからの脱退を決議したイギリスとその他EU諸国との交渉が結局妥協点を見い出せず、けんか別れ的な決着になることへの懸念が高まったことが発端となっています。

こうして見ていくと、諸外国に滞留している米ドルを代表するかたちで「ユーロ(ヨーロッパの)ダラー」と呼ばれただけなのに、この在外米ドルの供給量の増減には、ヨーロッパの政治・外交・経済情勢が深くかかわっていることがわかります。

これは、意外に内弁慶なアメリカの金融市場関係者が、自分の資金を海外で運用してもらおうとすると経験豊富なヨーロッパ先進国の専門家に頼ることが多く、彼らはどうしてもヨーロッパ圏内の情勢をもっとも切実に感じているという要因が大きいでしょう。

融資を絞れば製造業は低迷する

当たり前のことですが、融資担当者が緊縮気味のスタンスを取れば、企業活動全般、とくに設備投資や原材料購入に多額の資金を必要とする製造業の景況は大きく落ちこみます。

先ほど見ていただいたアメリカ民間金融機関の融資担当重役のスタンスとそっくりに、製造業購買担当者の景況感も、新規受注も落ちこんでいます。

なお、アメリカのような先進国は国民経済に占める製造業の比率が低下しているので、こうした締め付けによる被害はあまり大きくなりません。ですが、中国のようにまだまだ製造業の比重の高い新興国では、もっとはるかに大きな被害が出ます。

アメリカではほぼ同水準の中での上下動でしたが、中国の場合全体として右肩下がりの中でユーロダラー危機が起きるたびに深刻な低下が見られるという違いにご注目ください。

このグラフの中にも書きこまれていますが「昨年末ゼロコロナ政策を廃止したから、今年の中国経済は急反発するだろう」という観測は、資金繰り面から見てかなり甘い見通しだと思います。

先進諸国中央銀行の量的拡大は的外れ

幸いなことに、まだ世界政府も世界中央銀行もありませんから、ユーロダラーを管理監督している中央銀行もありません。

それではユーロダラーの供給量調節はだれが、どうやっているのだろうと思うと、景気のいいときには信用チェックが甘くなって供給量が増え、景気が悪くなると信用チェックがきびしくなって供給量が減るという、完全な市場追随型の世論形成が調節弁になっています。

「そんなことではさぞかし乱脈でいい加減な調節しかできないだろう。過去20~30年金融危機の勃発頻度が上がったのは、ユーロダラーが世界中のマネサプライ量を決めるようになったからに違いない」と判断される方もいらっしゃるでしょう。

ですが、皮肉なことにこの市場追随型の供給量決定は、きちんとした法律にのっとって「通貨供給量と物価水準の安定化に努める」と規定された世界各国の中央銀行よりははるかにマシな実績を持っているのです。

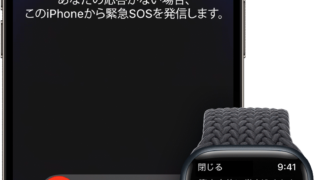

たとえば、アメリカの中央銀行である連邦準備制度が国際金融危機が勃発し、拡大した2007~08年に採った金融政策は、次のように支離滅裂なものでした。

まず、慌てて大手金融機関などが破綻しないように現金通貨の供給を激増させます。

ただ、その拡大が経済全体を潤すほど循環することは拒否して、「資金がだぶついているから民間銀行は余剰資金を連邦準備銀行の口座に準備の増額として入れ、財務省も一般会計から連銀口座に入れておく預金を増やしなさい」と指示したのです。

そもそも現代経済では現金通貨の供給量を増やしても金融機関がノーリスクで利ザヤを稼ぐことに使われるだけで、実体経済を活性化させる効果が薄れているというのに、この指示はめちゃくちゃです。

もっとひどいのは2008~19年まで連邦政府の借金を増やさせながら「量的緩和」を続けた効果がまったくと言っていいほど出ていなかったのに、2020年春の第1次コロナ騒動以降は、連邦政府の借金の増やし方がさらに急激になったことです。

なぜ実体経済の活性化には寄与しない連邦政府の借金増と金融市場への現金供給をこれほど続けるのでしょうか。

これはもう、連邦準備制度自体が金融機関の総意を代弁すべく政府に送りこまれた利権集団だと考える以外に説明のしようがないでしょう。

日本では5度目の正直で物価が急騰したのはなぜ?

さて、実質賃金が横ばいから下落の範囲内で推移してきた日本では幸いにも、過去4回のユーロ危機は上昇に転じかけていた物価上昇を下落に引き戻し、経済停滞下の物価高という事態を避けるのに役立ってきました。

ところが、次のグラフでご覧いただけるように、ユーロダラー危機5が襲来するや否や、消費者物価が急上昇しました。

日銀の量的緩和も異次元緩和も景気活性化にはまったく役立たないだけではなく、インフレ率を恒常的に2%以上に保つという公約さえ果たしていなかったわけです。

そして、これまで4回のユーロダラー危機は、日本経済に関するかぎり物価鎮静化に貢献してくれていました。

しかし、残念ながら5回目のユーロダラー危機は、日銀の公約である2%以上どころか、その2倍の4%を軽々と超える消費者物価上昇率を達成してしまったのです。

いったいなぜ、これまで4回のユーロダラー危機とは正反対に5回目のユーロダラー危機は日本の消費者物価をこれほど急激に引き上げてしまったのでしょうか。

3つの理由があると思います。

まず、これまで政府と日銀が延々と追求してきた自国民窮乏化の円安政策が、ついに実を結び、日本国民はどうしても必要なエネルギー・金属資源や農林水産物の輸入にこれまで以上に高い円価格を支払わなければならなくなったことです。

さらに、化石燃料を全廃して「再生可能エネルギー」に頼るという、とくにヨーロッパ諸国で優勢な「緑の革命派」の主張が徐々に実現しはじめ、希少性の高まった化石燃料の価格が急上昇したことです。

3番目は、ヨーロッパ諸国がエネルギー資源、農林水産物、肥料などで大きく依存してきたロシアとの関係をこじらせ、今や宣戦布告無き交戦状態に至っていることです。

この3つの要因のうち、円安政策は国民が自覚してこうしたバカな政策をやめて、円高を志向する政権を選べば、改善できます。

ですが、第2、第3の要因は残念ながら、日本国内に解決策はありません。

どちらも、これまで比較的良識あるスタンスを取ることが多かったヨーロッパ諸国が、経済のじり貧化によって、自暴自棄的な政策判断をすることが多くなったことに起因しているからです。

こういう風潮に染まったヨーロッパの金融業界人たちに世界全体の通貨供給量の調節弁を委ねておくことはとても危険です。

トンネルの先に見えてきた薄明かり

ですが、どうやら金融取引に傾斜しすぎたユーロダラーが世界の通貨供給量を決めるという危険な状態から脱却する展望も見えてきました。

次のグラフをご覧ください。

2022年、世界は明らかにユーロダラー危機5に突入していたのに、これまで4回のユーロダラー危機では起きなかったことが起きていました。

1件当たりの取引額は横ばいでしたが、取引件数が増加したために、CHIPSの取扱総額がかなり顕著に増加していたのです。これまで見たことのなかった事態です。

理由としては2つ考えられます。

ひとつは債券市場は大暴落、株式市場も日本流に言えば大発会(その年最初の営業日)の終値が結局は年間最高値というベア相場の中で、アメリカの投資家が海外に振り向ける資金量が従来より多くなり、CHIPS経由の取引が増えたことです。

さすがに最近では、アメリカの金融市場がひどいからと言って海外に向ける資金の大半がヨーロッパになだれこむことはなくなりました。少しづつでも新興国や東アジアに向かう資金量が増え、それがユーロダラーにおけるヨーロッパ優位の構造を崩していくでしょう。

もうひとつは、身から出た錆とは言え、ヨーロッパ諸国では化石燃料価格が急激に上昇しているけれども、どんなに高くなっても背に腹は代えられず生き延びるためにエネルギー資源を買う量はあまり減らせていないことです。

こちらは、ユーロダラーの中で金融市場の中で循環する資金に比べて、実需に向かう資金が増えていることを意味し、世界全体で金融業界ばかりが儲けて、実物経済は低迷が続くという構図を打ち破るきっかけになるでしょう。

■

増田先生の新刊「人類9割削減計画」が好評発売中です。ぜひご覧ください。

編集部より:この記事は増田悦佐氏のブログ「読みたいから書き、書きたいから調べるーー増田悦佐の珍事・奇書探訪」2022年2月10日の記事を転載させていただきました。オリジナル原稿を読みたい方は「読みたいから書き、書きたいから調べるーー増田悦佐の珍事・奇書探訪」をご覧ください。